購入のタイミングは?ローンはどうする?共働き世帯の住宅購入を考える

今回のテーマは、住宅購入の際に多くの方が利用する「住宅ローン」について。

最近は共働き世帯が増えてきていることもあり、夫婦の収入を合算して住宅ローンを組むケースも増えてきているようです。

建築費の高騰などの煽りを受けて、住宅全体の価格が上昇しているとも言われている今、夫婦の収入を合算してローンを組むことができれば、住宅購入の予算も増え、住まいの選択肢もぐんと広げることができそうですよね。

そこで今回は、夫婦で組めるローンの種類や、夫婦でローンを組むことによるメリット・デメリットなどについて紹介します。

この機会に、住宅ローンのことやライフプランのことを一緒に考えてみませんか?

夫婦で組めるローンは3種類。それぞれの違いを整理しましょう。

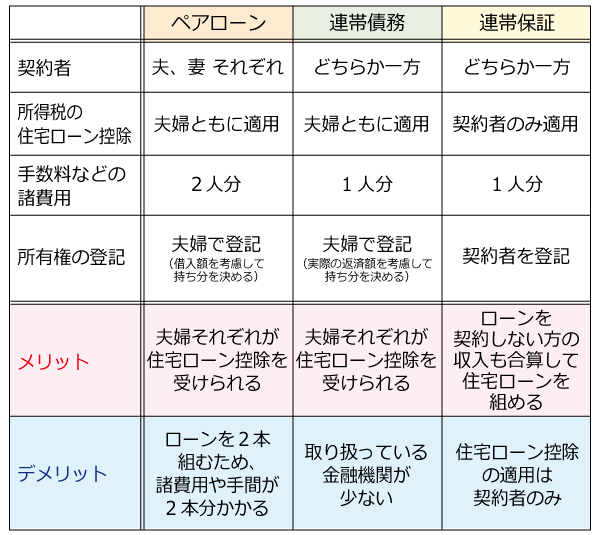

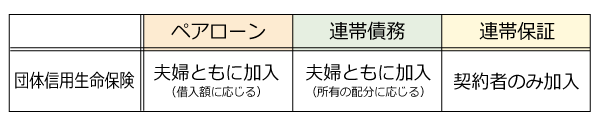

夫婦の収入で住宅ローンを借りる場合、主に「ペアローン」「連帯債務」「連帯保証」の3つのパターンがあります。

それぞれ契約者に違いがあり、住宅ローンの適用範囲や手数料などの諸費用も変わってきますので、

メリット・デメリットを含めてきちんと整理しておきましょう。

▲「ペアローン」は夫婦それぞれが収入に応じた住宅ローンを借り入れ、返済していきます。

「連帯債務」は住宅ローンを契約するのは夫婦のどちらか一方ですが、2人の収入を合算して夫婦で1つのローンを組み、夫婦が連帯債務者となって返済するものです。

「連帯保証」も住宅ローンを契約するのは夫婦のどちらか一方。契約しない方の収入も合算してローンを組むことができますが、住宅ローン控除などは契約者のみしか適用されません。

ちなみに「住宅ローン控除」とは、年末の住宅ローンの残高の1%をその年の所得税から控除できる制度のこと。

賢く使うと、家計からの支出を抑えることができるので、こちらもしっかりチェックしておきたいですね。

「団体信用生命保険」って、聞いたことありますか?

多くの方が、20~35年といった長期で組むことになる住宅ローン。

その間に万が一、「健康上の理由で働くことができなくなってしまったら…。」「夫婦のどちらかが亡くなってしまって、1人で返済することになったら…。」と、不安になってしまう方もいらっしゃるのではないでしょうか?

そんな“万が一”から家族を守ってくれるのが「団体信用生命保険」。

通称「団信」と呼ばれている住宅ローン専用の生命保険で、保険料は一部任意加入の場合を除き、住宅ローンの支払額の中に含まれています。

▲「団体信用生命保険」の仕組みをまとめてみました。

住宅ローンの契約者は団体信用保険に加入し、住宅ローンを返済することによって保険料を支払います。

万が一のときには保険会社が住宅ローンの残金を、借り入れている金融機関に支払ってくれますよ。

つまり、住宅ローンの契約者が万が一、住宅ローンの返済期間中に亡くなってしまったり、高度障害となってしまった場合などでも、ローンの残金は保険会社が肩代わりしてくれるので、遺された家族は安心してその家に住み続けることができるということ!

賃貸の家に住んでいる場合などでは、万が一の場合に家賃が払えなくなってしまったら、家族は住んでいる家を追い出されてしまうかもしまいません…。

そんな心配がなくなる「団体信用生命保険」は安心の制度と言えそうです。

ちなみに、さきほどご紹介した「ペアローン」「連帯債務」「連帯保証」の3つでは保険に加入できる対象者が異なるので、きちんと確認しておきましょうね。

▲「ペアローン」は夫婦それぞれが住宅ローンを契約するので、団体信用生命保険にも2人とも加入できます。

「連帯債務」と「連帯保証」は、どちらも住宅ローンを契約するのは夫婦のいずれか一方ですが、「連帯債務」の場合は夫婦ともに団体信用生命保険に加入できるのに対し、「連帯保証」の場合は契約者のみしか加入することができません。

住宅購入のタイミングは、将来のことも含めて考えましょう。

夫婦で住宅ローンを組むことのメリット・デメリットはお分かりいただけましたでしょうか?

2人の収入を合算してローンを組むと、住宅購入の予算もアップして住まいの選択肢を広げることができますが、一方でローンを借りすぎてしまう可能性もでてきます。

将来、住宅ローンの返済が行き詰まってしまうことがないように、夫婦が今後どのように働いていきたいかも含めて、ライフプランをしっかりと話し合っておくことが大切ですよ。

▲特に若いご夫婦の場合、転職や出産、育児、介護など様々なライフイベントが控えていることも。

どちらかが仕事をやめることになった場合や、子どもの養育費のこと、老後の資金について…なども考慮して、余裕のある返済計画を立てることができるといいですね。

夫婦の収入でギリギリ返済できる金額で住宅ローンを借り入れるのではなく、

どちらか一方の収入で返せる金額で借入額を抑えたり、どちらか一方の返済期間を短く設定したりと、様々な工夫をしておくことも一つの手。

もし、家計に余裕がでてきたら繰り上げ返済に積極的に取り組んだりするのもオススメですよ。

まずは、販売センターで気軽に相談してみましょう!

ここまで住宅ローンに関するお話をしてきましたが、

「自分たちはどれくらいの額まで住宅ローンが組めるのかな?」「月々の支払額はどれくらい?」「自分たちに合ったローンは?」など、まだまだ気になることはたくさんあると思います。

そんなときは、プロに訊くのが一番!

【守山センチュリーゲート】の販売センターでは、無料でファイナンシャルプランナーさんによる “ライフイベントシュミレーション”や、住宅ローンの相談に応じてもらうことができますよ。

自分や家族だけではなかなかまとまりづらい将来計画も、“ライフイベントシュミレーション”を受けてプロに話を聞いてもらうことで考えがまとまり、不安や問題点も明確にすることができそう。

その上で、ライフイベントに合わせたキャッシュフロー表(収支の予定)を作成し、改善計画も一緒に考えてもらえるので、“自分の理想の将来”にグッと近づくことができそうですね。

※相談の際は、月々の収支が分かるもの(生活口座引落先の通帳など)を持参することをオススメします。

詳しくは、現地販売センターのスタッフさんまでお問い合わせください。

“ライフイベントシュミレーション”や“住宅ローンの返済シュミレーション”をしてもらうと、

月々支払う金額も明確になるので、“住まいを買うこと”が現実味を帯びてくるのではないでしょうか?

今は金利が低く、住宅ローンも組みやすい時代だと言われています。

「子どもが大きくなったら買おうかな」「もう少しお金が貯まってから…」と躊躇せずに、気に入った住まいが見つかったら早めに検討を始めてみてはいかがですか?

住宅ライター

村田明音

住宅ライター。女性誌の編集や広告営業を経て、ライティング会社を設立。マンションや一戸建て、リノベーションなど住宅分野に幅広く関わっている。旅行先でも、物件や町の住みやすさをついチェックしてしまう。